印度移动互联网市场都有哪些坑?

文/壹观察宿艺。本文头图:一个卖手机和电子产品的小门脸,来自@姚坤的文章《在印度待了3天,我有点明白为啥中国手机厂商都往这儿跑了》

对于大多数中国投资人和大量创业者来说,2016年的这个春天日子并不好过。

充裕的资本2015年将移动互联网每一个细分市场都进行了过度布局。越来越多已经完成A轮甚至B轮的公司已经感到,随着细分市场前两位的公司合并,以及巨头公司出手收购,单纯的移动互联网人口红利正在从中国迅速减弱,成为“独角兽”的机会正变得屈指可数。

伴随国内资本共同出海,在2016年已成为越来越多的中国移动互联网公司的必然选择。于此同时,很多在中国市场处于“小兄弟”的移动互联网公司,得益于过去两年的抢先出海,正在通过“点市场”的成功建立自己的“生态平台”,试图将BAT模式在海外市场抢先复制。

仔细分析可以发现,猎豹移动、UC、APUS、茄子快传(SHAREit)、Solo(魔声)这些中国移动互联网企业海外市场拓展的成功,无一不是首先从印度市场开始。如茄子快传在短短一年多时间里在印度市场用户量超过1亿,成为印度GooglePlay全榜第二、工具榜第一的“印度国民APP”;UC则在进入印度一年后,超过Opera成为印度市场份额第一的移动浏览器。

那么,为何中国移动互联网企业出海之地会首选印度?又会面临哪些风险与机遇?面对Google、Facebook等国际巨头,又能实现在印度市场复制BAT模式的愿望吗?

中国企业移动互联网企业为何着迷印度

可以说,2015年之前大多数进入海外市场的中国移动互联网公司都是被逼的,有的甚至在中国市场已经错失了最好的发展时机。但在落后中国五年左右的印度,这些企业正成功收复“曾经失去的时光”:相似的市场,让过去的教训成为避免再次失误的财富。

几乎所有经济学家都一致判断:“2016年将是中国经济最困难的一年”,中国正面临制造业出口竞争力下降、落后产能过剩、新科技拉动产业升级的关键转型时期。与此同时,伴随过去30年严厉的计划生育管控,中国老龄化速度正在加快,预计2020年左右老龄化将超过日本,这也加深了国内城镇化速度和消费拉动的难度。

与此同时,伴随2015年印度GDP增速(7.4%)首次超过中国,“龙象之争”再次成为中国经济学家和企业管理者们共同关注的话题。

从数据上来看:印度人口达12.7亿,排名全球第二,并且增长迅速。联合国预计,印度人口七年后就将超过中国,成为世界上人口最多的国家,其中35岁以下的青年人口高达64%。也就是说,至少在未来20年内都将不断产生大量的廉价劳动力和旺盛消费市场,这与中国30年前状况非常相似。

除了庞大的人口和经济增速,移动互联网爆发还与网络基础设施、智能手机普及、移动支付完善等息息相关。

印度正在重演中国2010-2011年的网络建设“大跃进”。据印度网络及移动通信协会(IAMAI)与毕马威会计师事务所(KPMG)联合发布的报告显示:印度的3G用户正在快速占领市场,预计在2013―2017年间,这一群体将会实现61.3%的复合年增长率。2014年年底,印度大约有8200万名3G用户,预计2017年年底,这一数字将会攀升至2.84亿。与之相对应,报告预计印度移动互联网的用户数量将在2016年达到2.36亿,而这一数字将在2017年增至3.14亿,这一增长将会使印度成为世界上用户数量最庞大的移动互联网市场之一,其规模甚至接近美国人口总数(3.19亿),整个西欧国家总人口的约70%,日本总人口的2.5倍。

智能手机用户的增长亦呈现相同趋势。中国2015年以5.13亿智能手机用户名列全球第一,普及率超过60%,但全年智能手机出货量同比增长仅为2.5%。而在智能手机上市场排名第三的印度拥有1.4亿用户,普及率刚突破10%,其2015增长率达到55%。最新数据显示,2015年印度已经超过美国成为世界第二大智能手机市场。

在印度,PC价格超过了大多数居民承受能力,但手机便宜,这导致印度大部分用户更容易直接进入移动互联网时代。而在过年两年,随着印度经济高速增长,蓝领工资已经增至约2000-2500元(人民币),白领甚至到了4000-5000元(人民币),对智能手机和移动互联网的需求增长快速提高。

上述观察的结论都表明,印度正处在移动互联网爆发的前夕,有点像2011左右的中国移动互联网产业:很多用户处于接触初期,仍在熟悉和适应阶段,是抢坑站位、打造用户习惯的最好时期,这也是在国内陷入红海之争的中国移动互联网企业纷纷选择抢滩的最重要原因。

印度移动互联网市场有哪些坑?

但与中国市场相比,印度市场仍存在很多诧异点,对于有意进入印度市场的中国移动互联网企业来说需要关注以下“深坑”。

1、“完整火力”的国际互联网巨头

与中国市场不同,中国移动互联网企业进入印度,首先要面对的是“完整火力”的Google、Facebook和苹果三大科技巨头公司。

Google视印度市场为“下一个十亿”计划中重要的一部分,其Android系统占据了印度85%以上的智能手机市场,与中国市场碎片化状况不同,几乎所有印度销售的Android手机都预装了包括Google搜索、地图、应用商店等Google核心服务。

除此之外,谷歌还希望通过自行车与“ProjectLoon”互联网气球项目链接更多的印度移动互联网用户。而Facebook依靠免FreeBasics应用为印度用户提供Facebook、维基百科、BBC新闻等移动互联网服务。从GooglePlay排行来看,长期占据前三位的应用为WhatsApp、茄子快传(SHAREit)和Facebook,其中两款也都为Facebook旗下应用。

也就是说,初入印度的中国移动互联网公司,要面对的是与在中国市场完全不同意义上的、真正具备完整竞争力、甚至已完成硬件+软件+网络建设能力的国际巨头公司。对于已习惯依靠终端厂商预装和应用商店的移动互联网企业来说,需要结合国家巨头特点思考新的市场切入方式。

2、复杂的语音环境

与在中国市场应用几乎只需使用一种语言不同,印度本地除英语外,还有200种左右的语言,其中比较主流的超过10多种。如印度本地最流行的新闻阅读类应用NewsHunt(类似中国今日头条),支持当地11种语言,让不懂英语的人也可以看懂新闻,印度多语言环境对于中国公司来说是不小的挑战。

3、办公室租金成本极高,效率低

无论是班加罗尔还是印度北部德里西南方向的古尔冈(Gurgaon)――后者云集了大批中美互联网公司,距离德里国际机场只有半个小时车程,如今办公室租金都变得极其高昂。同时,相比国内,印度政府办事效率非常低下,印度人力成本比中国低,但工作效率也会相比较低。因此对于初入印度的中国移动互联网企业而言,比较适合循序渐进的投入,切忌盲目扩张。

4、2G网络和窄带依旧占主导

印度社会两极分化很严重,在班加罗尔等大城市以及使馆区,经济发达,网络等基础设置都比较完善。但印度9.9亿移动注册用户中,85.3%是农村用户,其3.14亿移动网民中更是以2G和拨号窄带为主导。各邦的工资水准较低,对于普通网民来说对手机上网费用非常敏感。

这些因素都会对希望进入印度市场的移动互联网APP影响巨大:需要高速流量的视频和重度游戏目前并不适合印度市场,相反在中国市场不温不火的工具类应用大受欢迎,如主打基于手机热点跨平台近场传输、不需消耗流量和资费的茄子快传(SHAREit),通过跨平台与终端进行图片、视频乃至APP的高速传输,截至到2016年3月印度有80%以上的内容,都是通过茄子快传进行分享。

5、移动支付不完善

中国移动互联网爆发重要的原因之一,就是包括支付宝、微信在内的移动支付环境的完善,很多初创企业由此大大减少了资金周转时间和商业风险。印度由于智能手机普及率大大超过PC,导致印度的移动平台互联网流量遥遥领先,65%的流量来自移动设备。相比之下,美国的这一比例是22%,中国是30%。

此外,印度移动平台占电子商务总量的比例也名列前茅,达到41%,超过了移动平台已饱和的其他国家,比如中国(33%)。但由于移动支付环节不完善,很多印度当地用户通过电商线上购物,却基本上没有在线支付,而是买好之后送到家里现金交易。

对于大多数初入印度市场的中国移动互联网企业而言,一大风险就是很可能在巨大的投入下圈来的用户,在未来较长的时间内并不能形成收入和利润,这是一个需要较长投入时间才能回报的市场。

6、宗教和政治原因

印度是世界上受宗教影响最深的国家之一,被称为“宗教博物馆”,几乎全体国民都信仰宗教,其中约83%的人口信仰印度教。文化与饮食习惯也与中国差异明显,牛、猴、大象等动物都被教徒崇拜,超过30%人口为素食主义者。对于初入印度的中国移动互联网企业而言,了解印度的宗教、文化和用户习惯,是减少经营风险的必修课。

印度政府虽然对外资持欢迎态度,但同时对涉及国家安全的信息数据都较为敏感。在此之前的印度电信设备招标中,中国企业一度被排斥在外。即使是Facebook这种国际巨头,其FreeBasics免费网络服务因被质疑“数字殖民者”而被印度政府叫停。扎克伯格对此表示:“将会从FreeBasics的失败中吸取教训”,“深深感觉到我们需要多了解这个国家的文化和历史”。

对于中国移动互联网企业而言,比较好的方式是尽量不涉及云存储等涉及到信息安全的服务,并且服务器设置也要慎重。根据UC统计,在印度用户访问排名前十五名的互联网公司,只有两家来自印度。由于印度用户访问的85%的网站都在美国,服务器也在美国,这样网速才更有保障。

中国科技企业应“抱团”经营印度市场

从中国企业近30年海外市场拓展历史来看,中国企业更善于打价格战,通过Copy中国企业已经成功的经验打“自己人”,如两家电信企业在欧洲的上网数据卡之争最终引发了欧盟监管部门的“反垄断”调查。在印度市场,十年前中国山寨手机企业的价格战和无序市场竞争也导致印度用户一度排除“中国制造”的功能手机品牌。

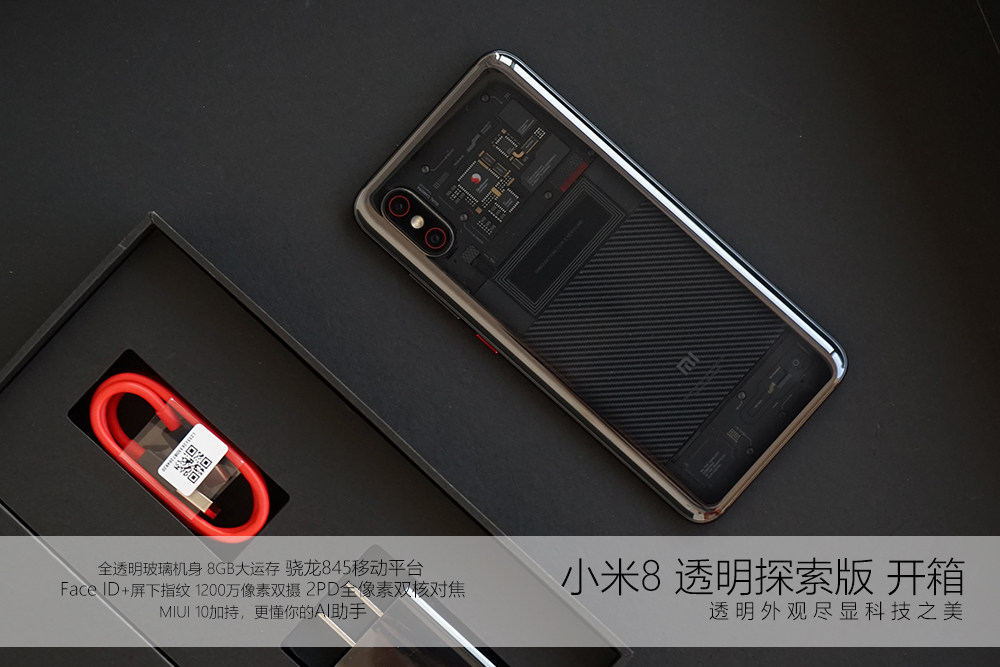

在目前的印度市场,随着印度市场逐渐开放,大量中国资本、制造企业(如富士康)、智能手机品牌(如华为、小米、金立、vivo等)、电信设备企业(华为、中兴),以及移动互联网企业(APUS、茄子快传、Solo、UC、360等)都在快速在印度市场扩张。

但面对“完整火力”的Google、Facebook、苹果、三星等国际巨头科技公司的立体布局(如Google正布局全印度免费网络,并要求所有在售手机都安装GooglePlay等核心应用),每家中国公司与之相比都显得势单力薄,生态孤立。因此,只有在进入印度的中国企业间更好的“抱团”合作,而不是互相价格战“拆台”,中国企业才有可能在印度市场复制BAT的商业模式,借力印度市场未来20年的黄金增长时实现商业上的成功。

好消息是,已经在印度市场实现初步成功的中国企业们已经开始了“合纵连横”。如茄子快传(SHAREit)已经着手跟国内外的内容版权方和应用开发商合作,开始通过自己过亿印度活跃用户和手机热点跨平台近场传输特点,推动更多中国APP在印度的分发和推广。除此之外,UC、APUS、360等也都开始推动移动开发平台,希望帮助更多中国APP在印度市场实现流量变现。

在“互联网女皇”玛丽・米克的2015年互联网趋势报告中,称印度即将达到互联网普及的临界点。而在中国市场历经惨烈的市场竞争的企业,以及中国资本,也将首次在“围墙外”面对“完整火力”的国际科技巨头。中美科技企业此次印度“火并”,是对中国企业真正实力的一次检验,并有可能对全球移动互联网企业带来深远影响。